不论是影视作品还是现实生活中,浪漫的求婚场景都让人印象深刻,而求婚钻戒对于即将步入婚姻殿堂的男女来说也是意义非常。

“男士一生仅能定制一枚”,靠着颇具噱头的营销口号,成立仅10年的新晋珠宝品牌DR近年来发展势头较快,品牌运营主体迪阿股份也准备冲刺A股IPO。从招股书披露的财务数据来看,DR品牌主打产品求婚钻戒的毛利率高达70%。

有业内人士表示,一个男人只能买一次,DR品牌是珠宝首饰行业里第一个打出类似定位的品牌。不过当前,年轻人结婚率下滑导致钻石需求下降,这是否会拖累主打求婚钻戒的DR品牌?

除迪阿股份外,近期还有多家珠宝企业递交招股书,欲在A股上市。而珠宝首饰行业本身也存在诸多变数:互联网和新零售时代带来的行业变革,疫情以及经济增速下滑的冲击……有行业分析人士指出,市场环境正倒逼珠宝企业跑步上市以缓解困局,同时也会加速行业洗牌,少数经营能力、产品能力强的品牌会占有更多的市场份额。

毛利率水平高于同行业

“男士一生仅能定制一枚”,迪阿股份主要产品为求婚钻戒、结婚对戒和其他饰品,其中尤其求婚钻戒是主打。具体来说,报告期内(2017~2019年和2020年上半年,下同),迪阿股份主营业务收入按产品分类来看,求婚钻戒营业收入占比分别为85.07%、85.41%、83.00%、78.48%。

迪阿股份的求婚钻戒(平均)单价呈现上升趋势。报告期内,产品(平均)单价分别为1.01万元/件、1.06万元/件、1.15万元/件、1.29万元/件。

单价上万元的求婚钻戒背后是迪阿股份较高的毛利率:2017~2019年,迪阿股份的综合毛利率分别为69.71%、69.82%、70.21%。相比同期同行业可比公司综合毛利率均值,迪阿股份的毛利率水平高出约25个百分点。

为何相比其他公司能够实现更高的毛利率?迪阿股份解释称,公司综合毛利率高于同行业可比公司,主要原因为销售模式、联营收入确认政策等方面均存在一定差异。“发行人对DR品牌采用全自营销售模式,因此毛利率水平相对较高。”

迪阿股份还称,若剔除销售模式以及联营收入确认政策的差异影响,公司产品毛利率较同行业可比公司可比产品毛利率略高出3~5个百分点。

《每日经济新闻》记者注意到,迪阿股份高于同行业的毛利率水平,不得不提到其从DR品牌创立之初就坚持的品牌观念:男士一生仅能定制一枚DR求婚钻戒,持续向消费者传达DR品牌“一生·唯一·真爱”的爱情观。

对于迪阿股份的快速成长,战略定位专家、上海九德定位咨询公司创始人徐雄俊在接受《每日经济新闻》记者采访时表示,迪阿股份主要定位于求婚钻戒,而且限定一个男人一生只能买一次,这一定位看起来比较狭窄,其实非常精准。“求婚钻戒这一市场非常大,迪阿股份相当于打了一个漂亮的侧翼战。”

“DR品牌的核心是情感卖点。”近日,从业多年的珠宝首饰企业负责人张新(化名)在接受《每日经济新闻》记者采访时分析,一个男人只能买一次,DR品牌是珠宝首饰行业里第一个打出类似定位的品牌。

对此,迪阿股份在招股书中也直言不讳。公司表示,毛利率较高的原因主要是公司品牌内涵和情感满足特性、产品定制化的经营特点、丰富的增值服务等因素带来的溢价。

产品品类单一是福是祸?

迪阿股份成立于2010年4月,控股股东为深圳迪阿投资有限公司,实际控制人为张国涛、卢依雯夫妇,二人均是“85后”。成立仅10年,迪阿股份就在行业内小有名气。在业内人士看来,除了品牌精准定位之外,也与当前的互联网迅猛发展背景有关。

张新分析认为,互联网时代,提供了更为便捷、传播更为广泛的信息分享方式,引导了消费者的需求和选择。相比于传统珠宝首饰企业主要通过线下门店进行品牌展示和传播,迪阿股份更多是通过网络进行品牌推广,同时在线下门店落地销售,线上线下实现了较好的融合。

事实上,迪阿股份在招股书中也表示,在渠道拓展方面,公司官网、小程序、天猫和京东旗舰店等渠道为消费者提供了随时浏览选购的线上平台,近300家线下门店为消费者提供了佩戴体验和购买的渠道。此外,截至招股书签署日,DR品牌在微博、微信公众号、抖音、哔哩哔哩等知名互联网平台共拥有了超过1600万粉丝。

这一定位优势和经营模式优势能否长期保持?徐雄俊分析,相对于其他同行来说,迪阿股份产品品类较为单一,经营理念和经营模式容易被竞争对手模仿及超越。

张新也认为,不排除其他企业可能采取与迪阿股份相似的定位和经营模式。但不可否认的是,在“一个男人只能买一次”这一品牌定位上面,迪阿股份已经具有先发优势。

张新表示,未来迪阿股份能否长期保持优势,主要取决于两方面:一是其能否结合情感定位持续对品牌进行高效传播;二是未来钻石市场容量是否足够大。毕竟整体珠宝首饰市场中,目前仍以黄金珠宝品类为主,钻石只是行业中一个较小的品类。如果未来钻石市场容量不够大,行业中类似的品牌涌入过多且做得更好,可能会抢夺迪阿股份的市场份额。

据前瞻产业研究院分析,近年来,年轻人逐渐倾向晚婚,结婚率下降,婚庆市场需求下滑对我国钻石消费量产生了一定的影响,2015年我国钻石消费量出现了小幅下滑的趋势。不过,由于“千禧一代”受钻石文化影响较深远,我国钻石消费不再局限于婚庆场景,钻石首饰逐渐出现在日常佩戴场景中。因此自2018年以来,我国钻石消费增速逐渐恢复到4%以上。2019年,我国钻石消费量约为1289亿元,同比增长5.26%。

至于钻石能否长期受消费者欢迎,张新认为,消费者的喜好随时代变化,未来钻石能否长期流行不好说。如果未来钻石不再流行,迪阿股份产品定位比较单一,品牌形象在消费者心中已经相对比较固定,届时若再想实现多元化发展或者转型将比较困难。

张新举例说,从1995年到2010年的大约15年时间里,铂金饰品也曾经很流行。“铂金价格曾经达到黄金的近两倍,但现在铂金的价格几乎只有黄金的一半了。”

市场品牌集中度比较低

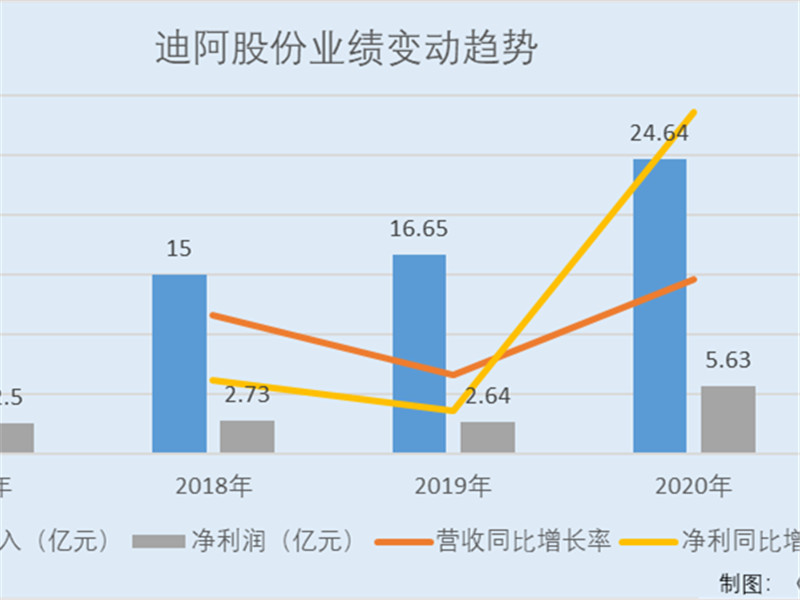

近年来,迪阿股份营收增速远高于净利润,2019年净利润还一度出现下滑。招股书数据显示,2017~2019年,公司营收分别为11.17亿元、15亿元、16.65亿元,归属于母公司股东的净利润分别为2.50亿元、2.73亿元、2.64亿元。2019年,公司营收维持增长态势,但净利润同比下滑3.18%。

迪阿股份在招股书中解释称,报告期内,公司净利润变动趋势与主营业务收入存在一定差异,主要系期间费用不断增长所致。

招股书数据显示,2017~2019年,迪阿股份的销售费用分别为3.15亿元、5.00亿元、6.74亿元,销售费用率分别为28.19%、33.32%、40.51%。迪阿股份销售费用率明显高于同期同行业可比公司均值(18.78%、19.59%、23.90%)。

高销售费用模式下,迪阿股份如何保证公司盈利能力?就相关问题,《每日经济新闻》记者于近日致电迪阿股份并发送了采访邮件,然而截至发稿尚未获得回复。

若单从珠宝首饰方面来看,张新表示,随着普通老百姓的消费能力受到一定冲击,珠宝首饰企业可能出现客单价下滑现象。从他了解到的情况看,今年下半年开始,情况已有所改善。

事实上,据国家统计局数据,2020年1~9月,限额以上单位金银珠宝类商品零售值累计同比下降12.5%,9月单月,限额以上单位金银珠宝类商品零售额同比增长13.1%。

张新表示,对于珠宝首饰企业而言,如果有核心优势,企业还是有自己的机会,而做好产品和服务,仍是当前的核心和关键。他认为,从整个行业来看,未来预计将由少数几家知名大品牌保持头部位置,但也会有许多差异化定位的品牌涌现。

此外,近期金价持续走高,或将支撑珠宝首饰企业业绩。张新表示,许多珠宝首饰企业产品品类比较多,投资性金条和珠宝首饰可能同时经营。金价走高背景下,不少珠宝首饰企业近期投资性金条销售增长比较明显。“赚钱的时候,珠宝首饰行业可能没有其他行业赚得那么多,但是市场景气度不高的时候,一定程度上能够对冲风险。”

行业集中度提高,中小玩家份额或被挤压,除了迪阿股份,近期周六福、梦金园、曼卡龙、菜百股份、中金珠宝、老铺黄金等珠宝首饰企业都在冲刺A股。多家珠宝首饰企业密集冲刺IPO,命运却各不相同。目前曼卡龙和中金珠宝已经过会,而周六福则被否。

曼卡龙招股书显示,我国珠宝玉石首饰行业规模从2009年的2200亿元增长到2018年的接近7000亿元,成为全球珠宝玉石首饰行业增长最为明显的国家之一。由于近几年我国整体经济增速下滑,珠宝玉石首饰消费增长亦有所放缓。

不过,珠宝行业内竞争企业众多,包括国内品牌和国外品牌等。除此之外,还有大量知名度较低、规模较小的珠宝企业,市场品牌集中度较低。

珠宝企业为何争相冲刺A股IPO?徐雄俊分析称,近两年经济大环境不佳,加上疫情的影响,这对婚庆市场和珠宝消费将产生一定冲击。这种情况下,许多珠宝首饰企业压力比较大,希望通过上市来提振信心。

徐雄俊还认为,目前来看,珠宝首饰行业中周大福、周生生等知名品牌占据头部位置,但也存在许多区域品牌或者中小品牌,市场集中度并不高。而未来随着上市企业的增加,将有利于行业集中度的进一步提高,市场份额将进一步向上市企业或者大型企业集中。同时,部分中小企业可能面临市场份额被挤压的风险。

艾媒咨询近期报告中也分析称,中国珠宝首饰行业集中度较低,行业有望进一步向龙头集中。艾媒咨询数据显示,中国内地珠宝首饰行业前五大品牌市占率总计为18.1%;香港地区前五大品牌市占率为42.7%;与香港地区珠宝首饰市场对比,内地珠宝品牌集中度仍有较大的提升空间。

值得一提的是,迪阿股份目前还称不上一家大型珠宝企业。徐雄俊分析,通过近几年的快速成长,迪阿股份虽然已经形成一定规模,但相比周大福等头部企业来说,迪阿股份的规模仍然偏小,公司并不具规模优势。

Wind数据显示,以2019年营业收入来看,13家A股珠宝首饰企业中,营收在20亿元以上的企业有8家,其中排名居首的老凤祥营收高达496亿元。此外,在港股上市的周大福、周生生等2019年营收也超过100亿元(周大福会计年度以截至2020年3月31日年度计算)。

直播打开行业增长空间

珠宝首饰行业集中度将进一步提高成为业内许多人的共识,但在张新看来,即使品牌集中度提高,仍然可能有许多新的品牌涌现,而且未来这些品牌的成长速度可能相比DR品牌更加迅速。

“互联网时代,如果定位精准,即使只是定位于一个非常小众的品牌,也可能迅速成长。”张新认为,随着互联网和新零售的发展,将加大行业洗牌的速度。“未来可能会有很多新的品牌出现,但是如果企业不具有优势,消亡也很快。”

近期线上电商直播愈发受到重视,珠宝首饰企业如何把握机遇突围?

万联证券近期研报分析称,线下仍为销售主要渠道,线上电商直播打开行业新增长空间。Euromonitor数据显示,2019年,我国黄金珠宝92.3%的销售份额来源于线下,线下仍为主要销售渠道。同时,近年来电商占比也在逐渐提高,并且疫情加速行业销售份额从线下往线上转移,预计到2020年,电商的份额将大幅提升至21.4%。

“很多情况下,直播压价比较厉害,而且退货率比较高,其实不太赚钱。”张新表示,珠宝首饰企业若想通过直播赚钱,当前市场对于产品的差异化、产品文化内涵提出了更高的要求。当然,对于企业来说,也要看直播的目的是什么。有些企业有固定的广告投入,直播对他们来说是品牌传播中的一个组合。

张新还介绍,近期留意到,有企业在直播中产品定价较低,甚至低于经销商的拿货价格。这对于企业的整个销售体系将产生较长远的不利影响。他建议,珠宝首饰企业进行直播时,要结合整个销售体系进行规划。

除了线上电商直播,年轻消费者和低线城市越来越受到重视。艾媒咨询数据显示,2020年数字化时代成长起来的年轻人已成为消费主力。与此同时,未来,珠宝饰品品牌商加速下沉至二三线城市,低线城市珠宝首饰渗透率有较大提升空间。“低线市场”及“Z世代”具有的强大消费能力,或将成为未来中国饰品市场发展增长引擎。

曼卡龙招股书中也表示,随着“80后”“90后”的年轻一代逐渐掌握消费自主权,巨大的新增消费群体在审美观念、消费观念上的偏好引领了珠宝首饰行业发展的趋势。随着人们生活水平的提高和思想意识的转变,年轻消费者更多地将珠宝首饰消费作为日常佩戴所需,而不再是传统的财富或重要时刻的佩戴,生活化的珠宝需求逐渐旺盛。

徐雄俊则建议,首先,珠宝首饰企业一定要找准定位;其次,有效利用资本市场进行融资,加速实现全国布局;再次,拥抱互联网和新零售模式,实现线上线下更有效融合。“打造一个品牌并非一招一式,这是一个庞大的系统,把整个系统做好了,才能真正提高自己的竞争力。”